記念すべき第1回のテーマは「インボイス制度」。

インボイス制度が始まって1か月が過ぎましたが、「今までの領収証に登録番号を書き加えさえすればOK」といった程度に考えていそうな事業者も散見されます。

そもそもインボイスとは何なのか? 自分に関係のある制度なのか? この制度に対応しないとどうなるのか?

わかりやすく説明します。

今回のポイント

・インボイス制度は、商売をしている人たちにとって重要な問題

・インボイス制度に登録しないと、納めるべき税金が増える可能性がある

インボイス制度について理解するためには、まず消費税の仕組みについて知る必要があります。

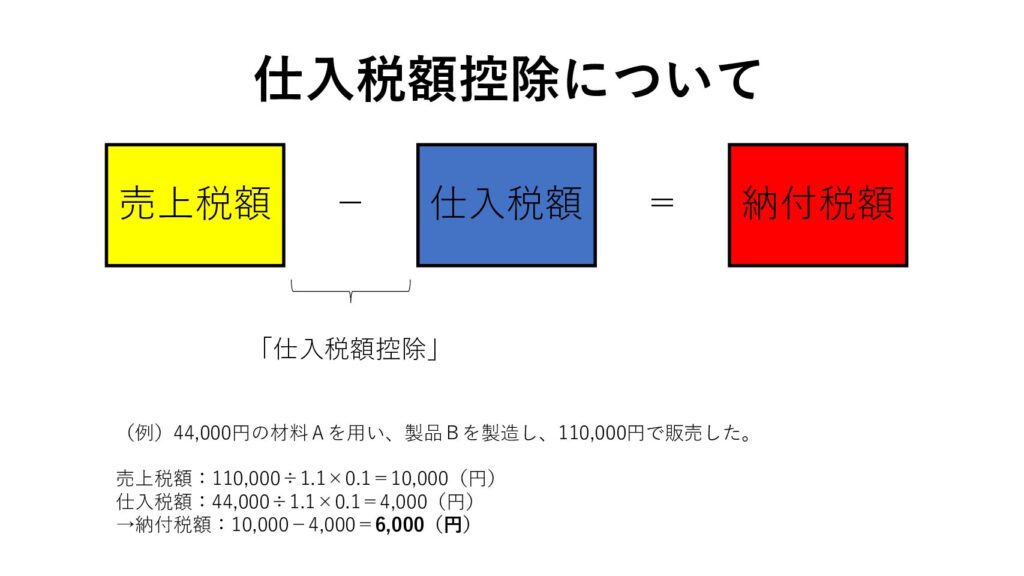

我々消費者がお店で商品を買う際、お店は代金とともに消費税(売上税額)を受け取ります。

お店は、その商品を作るために、材料を仕入れます。その仕入れの際にも当然仕入れ先に代金とともに消費税(仕入税額)を払います。

お店が国に消費税を納める際には、売上税額から仕入税額を差し引いた金額を納めます。この「差し引く」という手続きは「仕入税額控除(しいれぜいがくこうじょ)」と呼ばれます。

これまで、この仕入税額控除を適用するためには、それほど厳格な要件を要求されていませんでした。(区分記載請求書保存方式)

また、消費税額は商売を始めたら全員納めなければいけないわけではなく、年間売上高が1000万未満の事業者は消費税の納付義務を免除される「免税事業者」となり、売上税額も手元に残すことができていました。これを「益税(えきぜい)」の問題と呼びます。

この問題を是正するために導入されるのが、インボイス制度です。

つまり、仕入税額控除を適用するためには、「インボイス」という一定の要件を満たした書類の保存が必要になったのです。

「インボイス」とは、下記の6つの事項を記載した書類の総称です。

(1)発行する人の氏名または名称と登録番号

(2)取引日付

(3)取引内容

(4)適用税率または税率ごとに合計した価格(税抜、税込どちらも可)

(5)税率ごとに合計した消費税額

(6)交付を受ける人の氏名または名称

これらの事項が記載されていれば、請求書、領収書等名称は問われません。

ここまで読んで、「書類の書き方がちょっと変わったぐらいで、大騒ぎするようなこと?」と思われたかもしれません。大変なのはこれからです。

(1)の登録番号を取得するためには「適格請求書発行事業者」となる必要がありますが、この事業者になるためには、課税事業者であることが必要なのです。

つまり、今まで益税の有り難みを受けていた事業者も、インボイス制度に登録することで消費税を納める義務が発生するのです。

しかも、インボイスを発行できるのは適格請求書発行事業者だけなので、課税売上が一千万円以上の課税事業者は、仕入税額控除を適用できなくなることを恐れて、免税事業者との取引をやめようとする可能性があります。

したがって、適格請求書発行事業者の登録を受けるか検討する際には、以下の2点を考慮したほうが良いでしょう。

(1)登録すると、消費税の申告、納付をしなければならない可能性がある(いくら税負担が増えるか?)

(2)登録しないと、今まで取引をしていた相手から取引をやめる又は価格を変更する等の交渉を迫られる可能性がある(得意先は、インボイス制度に登録するのか?)

小規模事業者に対し、インボイス制度による事務負担や納税負担を軽減する救済措置も用意されていますが、もし要望があればそちらも解説します。

ではでは、また次回にお会いしましょう!

コメントを残す